Vous êtes ici

Joe Ross : Mes 58 ans de métier (2)

Deuxième partie de l'entretien avec le trader Joe Ross. "Comme je l'ai déjà mentionné, je ne suis pas devenu un day trader actif avant 1981. Au début, vous pouviez effectivement négocier la tendance sur des graphiques intra-journaliers d'une minute". "À l'exception des douze années où j'ai travaillé comme un fou en tant que day trader, mon temps de négociation habituel est inférieur à 20 minutes et mon temps de préparation ne dépasse pas 90 minutes. Source : Traders' Mag.

Joe Ross

Joe Ross est une légende du trading. Il est actif sur le marché boursier depuis - tenez-vous bien - 58 ans maintenant, et en a fait son gagne-pain. Avec son style de trading flexible, il a bravé tous les hauts et les bas des marchés, en utilisant une approche à faible risque qui génère des profits durables.

- Vous avez développé les concepts de "The Law of Charts" et "Traders trick entry". Quelle est l'essence de ces concepts ?

Joe Ross : "La loi des graphiques" stipule que les hauts et les bas, les hausses et les consolidations peuvent se produire dans n'importe quel graphique. De plus, ces mêmes modèles échangés par les humains sont le résultat d'une action et d'une réaction émotionnelles humaines au mouvement des prix, même si ces actions sont le résultat d'un système d'échange mécanique. La mesure dans laquelle cela est vrai peut être constatée dans ce que l'on appelle le trading à haute fréquence. Sans intervention humaine, le programme informatique est conçu pour susciter des réactions émotionnelles humaines aux fausses attentes concernant l'évolution des prix. En d'autres termes, le trading à haute fréquence est le premier trading mécanique qui tente d'amener les traders au point où ils réagissent émotionnellement à un mouvement de prix attendu qui ne se produit jamais réellement. L'émotion qui se cache derrière tout système de trading mécanique est l'avidité - comme c'est le cas pour tout trader individuel qui négocie émotionnellement sans système mécanique. Si l'avidité motive l'action, alors la peur motive la réaction. Quelle que soit la manière dont l'émotion est déclenchée - par une machine ou par une impulsion humaine - les prix évolueront toujours vers l'attaque ou la fuite.

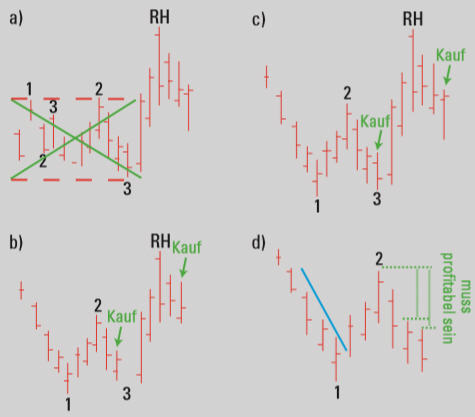

Le dispositif appelé "Traders Trick Entry" est un moyen de mettre en œuvre ce qui a été défini par la "loi des graphiques". Dans la figure 1, nous voulons utiliser le "Traders Trick" pour entrer dans un trade avant la cassure du crochet de Ross qui s'est formé après la cassure de la consolidation.

Figure 1. Traders Trick Entry par Joe Ross. Le Traders Trick Entry (TTE) a été développé par Joe Ross dans le but d'entrer dans une prochaine cassure avant qu'elle ne se produise réellement. Le TTE suit des règles simples. Tout d'abord, vous avez besoin d'une formation 1-2-3, qui ne doit pas se produire lors d'une consolidation, mais à la fin d'une tendance ou d'un mouvement de swing. La raison en est que les mouvements 1-2-3 au sein d'une consolidation ne sont pas significatifs. Dès qu'un point 2 ou un crochet de Ross devient visible sur le graphique, il faut se préparer à passer un ordre dont le prix est supérieur d'un tick au plus haut de la deuxième barre de prix suivante. Au fur et à mesure que les prix s'éloignent, resserrez votre ordre stop jusqu’à un tick au-dessus du plus haut de la troisième barre de prix. Tout en laissant suffisamment d'espace entre votre point d'entrée et le sommet précédent, vous aurez au moins fait une opération "gratuite" si la cassure échoue. En revanche, si elle réussit, vous serez bien récompensé.

- Qu'en est-il de la surprise dont vous avez parlé plus tôt ?

Joe Ross : La figure 1 n'est pas un graphique de cours boursiers. Le graphique a été créé par un générateur de nombres aléatoires. S'il y avait quelqu'un pour prendre l'autre côté de votre trade, vous pourriez échanger sur un marché que des nombres aléatoires ont créé. Il s'agirait alors d'un marché 100 % purement technique. Il n'y aurait aucune donnée fondamentale à prendre en compte et il serait impossible de manipuler un tel marché. Chaque jour, les nombres aléatoires seraient générés à partir d'une nouvelle source. Personne ne pourrait connaître à l'avance le résultat d'un trade.

- Quels autres dispositifs et idées avez-vous utilisés au fil du temps ?

Joe Ross : Puis-je apporter une petite correction à ce stade en ce qui concerne les configurations ? Ni la formation 1-2-3, ni le crochet de Ross ne sont vraiment des configurations. Ils ne sont là que pour établir ou décrire l'action des prix. La formation 1-2-3 et le crochet de Ross identifient un éventuel changement de tendance. Une configuration est quelque chose de complètement différent et doit être adaptée à ce qui a été identifié précédemment. Par exemple, une formation 1-2-3 ou un Ross Hook peuvent être échangés avec beaucoup de succès avec la configuration que j'appelle "Traders Trick Entry". Lorsqu'il est correctement négocié, le "Traders Trick" offre un taux de réussite élevé.

Je suis trader de momentum, car c ’est lorsque les prix fluctuent que l’on peut gagner le plus d’argent. La dynamique la plus importante vient d'une cassure. Mais le "Traders Trick » me permet justement d’entrer avant une cassure.

Pensez-y : Il faut plus d'élan pour dépasser le pic ou le creux du mois précédent que pour dépasser un pic ou un creux datant de deux minutes. Et il faut plus d'élan pour dépasser un pic ou un creux hebdomadaire que de dépasser un pic ou un creux journalier. Si je peux trouver un "Trader’s Trick" avant la cassure d'un haut ou d'un bas dans une UT donnée, je sais que du momentum se cache derrière la cassure. En espérant que cela suffise pour atteindre le point numéro 2 d'une formation 1-2-3 ou le sommet d'un crochet de Ross.

- Quels sont les outils et les stratégies avec lesquels vous avez largement négocié dans le passé, et dans quelle mesure avez-vous réussi à les utiliser ?

Joe Ross : Ma vie de trader a commencé avec les futures sur matières premières, en négociant les tendances à long terme. Si je ne voyais pas de tendance, je ne faisais pas d'échanges. Il a fallu beaucoup de discipline pour m’y tenir. Les échanges étaient rares car les marchés en tendance étaient rares. Cependant, une fois qu'un marché entamait une tendance, vous pouviez compter sur le fait que cette tendance durerait beaucoup plus longtemps que les tendances actuelles. Lorsque je captais une tendance, j'utilisais des stops suiveurs pour maintenir le cap le plus longtemps possible.

Comme il y avait peu de transactions, j'ai commencé à négocier des spreads. Cet élargissement de mon répertoire m'a ouvert beaucoup plus de possibilités. Au départ, j'ai négocié des spread intra-marché jusqu'à ce que je passe finalement aux spreads inter-marchés. Ce faisant, j'ai constaté que les spreads suivaient souvent une tendance, alors les marchés sous-jacents restaient relativement inchangés.

Comme indiqué précédemment, je ne suis devenu un day trader actif qu'en 1981. Au départ, vous pouviez effectivement négocier la tendance sur des graphiques intra-journaliers en UT d’1 minute. Mais comme de plus en plus de gens se pressent sur les marchés, ceux-ci sont aussi de moins en moins volatils et de moins en moins de tendances se développent. Au début du siècle, je suis finalement passé au scalping sur ce que je considère comme les quatre meilleurs marchés pour le day trading : le pétrole brut, l'euro, le Russell 2000 et l'or. Sur tous ces marchés je fais du scalping, en anticipant les cassures, puis en négociant avec une somme d'argent fixe et enfin en sortant.

- Aujourd'hui, vous souscrivez des options sur les actions. Pourquoi êtes-vous passé à cette stratégie ?

Joe Ross : J'ai commencé à négocier des options sur actions après avoir rencontré un homme qui prétendait gagner 50 000 dollars par mois en négociant des options sur actions. Je l'ai rencontré dans un spa. Il ne m'a jamais dit ce qu'il faisait réellement pour vivre, et je n'étais même pas sûr de pouvoir le croire. Mais il m'a vraiment rendu curieux.

J'avais déjà négocié des options sur des contrats à terme, mais jamais sur des actions. Mais au fur et à mesure, je me suis rendu compte des énormes avantages qu'il y avait à négocier des options sur actions. En 2007, j'ai commencé à négocier des options sur actions, mais en même temps, j'ai continué à négocier des contrats à terme en day trading et j'ai investi dans des actions et des ETF (Note de la rédaction : les ETF sont des fonds négociés en bourse, ou fonds indiciels. Avec les ETF, des indices/secteurs/régions entiers peuvent être négociés comme une action). Pour moi, les actions ont toujours été un instrument d’investissement et non de trading actif. Et la négociation des contrats à terme est tout simplement beaucoup plus passionnante et lucrative que le trading des actions. D'autre part, les options sur actions présentent des caractéristiques intéressantes qui font défaut aux options sur futures.

En avril 2015, j'ai fêté mon 80e anniversaire et, pour marquer l'occasion, j'ai décidé qu'à l'avenir, tout en continuant à donner des cours de trading (c'est le travail de ma vie), je n'apparaîtrais comme trader qu'en vendant des puts à decouvert, et que je ferais tout cela avec une stratégie appelée "Instant Income Guaranteed".

Je continue à enseigner les mêmes stratégies de trading sur actions, futures ou ETF que j'enseigne depuis des années. Je veux continuer à les enseigner car elles fonctionnent. Elles sont basées sur le fonctionnement réel des marchés, donc je m'attends aussi à ce qu'elles continuent à fonctionner tant que les marchés seront négociés.

- Pouvez-vous nous donner quelques détails sur le fonctionnement de votre stratégie de short put ?

Joe Ross : Lorsque j'ai commencé à négocier des options sur actions, je n’écrivais que des options d'achat couvertes. Cependant, cela n'a pas très bien fonctionné en 2008. Je m'en suis tiré à bon compte parce que j'ai fait preuve de diligence dans le choix des actions et que j'ai préféré les actions des leaders mondiaux qui versent des dividendes, mais je me suis retrouvé avec beaucoup de capitaux qui ont ensuite été investis dans des actions. Heureusement, j'avais encore suffisamment de liquidités pour profiter des primes de vente scandaleusement élevées qui étaient disponibles en 2008. Connaissant bien le secteur de l'assurance, j'ai commencé à réaliser que c’était dans les options de vente non couvertes qu’il y avait le plus à gagner.

Il y a des années, le gouvernement américain a donné aux gens la possibilité de se couvrir contre une baisse des prix des actions en leur ouvrant la voie pour acheter une assurance contre la chute des prix. De cette manière, les assureurs pouvaient légalement vendre des polices contre la chute des prix.

Comme pour tout type d'assurance, l'avantage des options est du côté du vendeur, puisque la plupart des options expirent sans valeur. Néanmoins, les options put sont une situation gagnante pour les acheteurs et les vendeurs. Toute personne qui souscrit une assurance contre la baisse des prix espère qu'elle n'en aura jamais besoin, et c'est exactement le cas de l'assureur. Le vendeur est toujours en mesure de conserver la prime de l'option, et ce, que l'option de vente soit ou non dans la monnaie. Je peux vous dire que la vente d'options put non couvertes (nues) est ce qui se rapproche le plus du "Saint Graal" du trading.

- Pouvez-vous décrire à quoi ressemble une journée de travail typique pour vous en tant que trader, c'est-à-dire du lever le matin jusqu'à la fin de la journée de travail le soir ?

Joe Ross : À l'exception des douze années où j'ai travaillé comme un fou en tant que day trader, mon temps de négociation habituel est inférieur à 20 minutes et mon temps de préparation ne dépasse pas 90 minutes.

Je me lève extrêmement tôt car je me réveille souvent après seulement trois ou quatre heures de sommeil. Ma journée commence donc très tôt. Je crois qu'il est important d'avoir une relation personnelle avec Dieu, c'est pourquoi je lis la Bible, je prie et je réfléchis à la façon dont je dois mener ma journée. Je consulte ensuite mes plus de 200 courriels, les lis rapidement, prends un petit déjeuner, me douche et m'habille. Environ 90 minutes avant l'ouverture des marchés, je regarde ce qui s'est passé sur les marchés boursiers. Pour ce faire, je lis les graphiques de la même façon que certaines personnes lisent le journal. Mon monde tourne en grande partie autour de ce que je vois dans les graphiques. Lorsque je négociais les futures, mes yeux étaient fixés sur l'or, l'euro, le pétrole brut et le Russell 2000. Par habitude, je regarde encore ces contrats à terme et d'autres pour voir ce qui se passe. Je crée ensuite mon plan en fonction de ce que je vois devant moi. Souvent, les échanges prennent une minute ou deux, mais parfois je reste bloqué jusqu'à 90 minutes. Mais c'est le maximum pour moi, je n'ai jamais passé plus de 90 minutes à la fois sur une transaction ou à étudier des graphiques. Que je gagne ou que je perde, je m'arrête là.

La situation est complètement différente lorsqu'il s'agit de vendre un naked put. C'est parce qu'il y a très peu à faire dans ce domaine en termes de négociation. Je ne regarde généralement le graphique de l'action sous-jacente que 30 minutes après l’ouverture du marché. Le reste de la journée, je m'occupe de mes affaires personnelles, je réponds aux courriels, j'écris des articles ou je fais la cuisine pour ma femme et moi.

- En matière de gestion des risques et de l'argent, quelle méthode vous semble appropriée ?

Joe Ross : La plupart des gens sont toujours préoccupés par le ratio risque/rendement. Des livres entiers ont été écrits sur ce concept. Je suis fermement convaincu que tout trader ou investisseur devrait au moins essayer de déterminer le risque d'une transaction. Mais je suis tout aussi convaincu qu'il est impossible de connaître le risque cent pour cent du temps. Il y a trop de choses qui peuvent mal tourner pour cela. Combien de ceux qui ont négocié avec MF Global, par exemple, étaient conscients du risque encouru ? Combien sont conscients du risque lié à la négociation avec un courtier en forex ? Pouvez-vous me dire quel est le risque en cas de flash crash, ou krach éclair ? Il est encore plus difficile de déterminer l'opportunité dans le trading. Qui en est capable ? Sans parler des grandes catastrophes qui anéantissent toute chance de succès. Qu'en est-il des choses simples comme la mauvaise exécution, le slippage, les commissions et les frais ? Une fois que vous y réfléchissez sérieusement, le ratio risque/rendement n'est rien d'autre que de l'air. Ce qui est vraiment important et certainement plus valable, c'est le rapport gagnant/perdant. Si j'ai déterminé, à partir de mes trades effectifs, que je gagne dans 80 % des cas, est-il important que je risque deux dollars pour en gagner un ? Si je sais que je peux gagner 80 $ et que je ne perds que 20 $, dois-je m'inquiéter du rapport risque/rendement ?

- Vous rappelez-vous de certains gros trades perdants où les marchés vous ont appris des leçons que vous n'oublierez jamais ?

Joe Ross : Oui, j'ai aussi subi de grosses pertes. La plus grande perte m'est arrivée alors que je ne faisais que voyager et que je ne pouvais pas suivre les marchés. J'ai également subi d'autres pertes lors d'autres voyages, alors j'essaie de ne partir en voyage que lorsque je n'ai pas de positions ouvertes. Ma plus grosse perte a été de 45 000 dollars en 20 minutes environ et cela m’est arrivé alors que je formais quelqu'un et que je ne pouvais pas regarder le trade dans lequel j'étais à ce moment-là. Négociez donc exclusivement lorsque vous pouvez vous concentrer pleinement sur vos positions. Les distractions peuvent être très coûteuses.

- Quels conseils donneriez-vous aux nouveaux traders ?

Joe Ross : Je ne vais pas vous donner une liste de choses essentielles à connaître en tant que débutant. Après tout, vous pouvez lire tout cela sur Internet et dans des livres et des magazines. J'aimerais plutôt mentionner quelques éléments que l'on ne rencontre pas habituellement en tant que débutant. Travaillez avec un mentor pour vous guider. Le coût de cette démarche est bien moins élevé que celui d'essayer de tout faire par soi-même. Oubliez votre orgueil et demandez de l'aide. Si vous ne pouvez pas vous permettre d'avoir un mentor, alors ne tradez pas. Pourquoi ? Parce que vous serez rapidement sous-capitalisé. Surtout au début, vous aurez besoin de quelqu'un qui vous prenne par la main tous les jours. Oubliez les indicateurs et les chandeliers, mais apprenez à lire les graphiques. Tous les indicateurs, y compris les formations de chandeliers, ne font que vous distraire de ce qui se passe réellement avec les prix. Cela signifie-t-il que vous ne devez jamais utiliser d'indicateurs ? Non, vous pouvez, mais seulement lorsque vous aurez appris à lire un graphique.

Évitez les préjugés. Les couleurs ne font que vous distraire et ont un effet de distorsion mentale. Vous pensez négatif quand vous voyez rouge et positif quand vous voyez vert. En Chine, par contre, c'est l'inverse. Vous ne pouvez pas vous permettre de vous fier aux couleurs et aux chandeliers tant que vous n’avez pas fait vos preuves en tant que trader. Quand j'ai commencé le trading, il n'y avait pas de chandeliers du tout. Il n’était pas possible de les créer. Pourquoi pas ? Parce que vous n'étiez pas autorisé à être présent à l'ouverture de la bourse si vous n’étiez pas membre. Les cours d'ouverture étaient considérés comme une sorte d'actif d'information protégé, réservé exclusivement aux membres de la bourse. Ce n'est qu'au milieu des années 1980 que tous les logiciels ont commencé à afficher les prix d'ouverture. Si vous enlevez la couleur d'un chandelier, vous ne savez pas du tout où se trouvent les prix d'ouverture et de clôture. Oui, et on ne peut pas tracer un chandelier sans le prix d'ouverture.

Si possible, essayez d'imaginer ce qui se passe lorsque vous regardez un graphique pendant la journée, ou ce qui s'est déjà produit lorsque vous regardez un graphique à la fin d'une journée de négociation. Vous serez étonné de ce que vous commencerez à voir. L'histoire que révèle un graphique prend la forme de schémas. Apprenez donc à reconnaître les schémas de prix.

Ne gaspillez pas votre temps, votre énergie et votre argent pour ce qui s'est passé il y a de nombreuses années. Après tout, les marchés étaient différents à l'époque. Vous devez faire des tests en réel et des back-tests. Ce faisant, vous recherchez les événements qui présentent un pourcentage élevé de gains afin de ne pas avoir à vous préoccuper des concepts de risque/rendement. Apprenez à être patient. Ne laissez jamais un trade vous être imposé. Attendez patiemment les trades qui vous conviennent le mieux. Et si vous ne les voyez pas, laissez et allez vous occuper ailleurs.

- Qu'avez-vous dû surmonter ou abandonner pour réussir en tant que trader ?

Joe Ross : Très bonne question ! Trois choses que j'ai dû abandonner et surmonter - mon ego, mon moi et moi-même. Je devais juste devenir une personne différente, et ce n'était pas facile à faire. Parce que cela signifiait que je devais surmonter un tas de traits de caractère : Fierté, manque de confiance en soi, impatience, avidité (d'argent), égoïsme, peur, intolérance, insatisfaction et anxiété. Grâce à l'autodiscipline, la maîtrise de soi, l'humilité, la confiance en soi et en ce que je fais, la serviabilité, l'acceptation de ce que le marché m'a donné, la joie au lieu de la peur, et l'amour du trading au lieu de l'avidité pour l'argent, j'ai appris à remplacer ces mauvais traits.

Je parle beaucoup d'autodiscipline et de maîtrise de soi en général. À mes yeux, ce sont deux choses très différentes. L'autodiscipline implique tout ce que je fais pour me préparer au trading. Et cela inclut la planification, l'organisation, l'analyse, les tests, l'évaluation des risques et les décisions de money management - les éléments mêmes que vous utilisez pour vous préparer à la négociation.

La maîtrise de soi est une chose que l'on pratique constamment une fois que l'on est entré dans un trade. Outre cette "gestion" plus personnelle, la gestion du trade est la chose la plus importante pour un trader. Elle comprend toutes les tactiques que vous utilisez pour mettre en œuvre votre stratégie. Cela signifie qu'il faut prendre les profits quand ils sont là (scalper, si c'est votre style), réduire rapidement les pertes, resserrer un stop et négocier ce que vous voyez et non ce que vous pensez. La gestion du trade est la seule façon de gagner - ou de perdre - de l'argent. Et c'est aussi là que vous avez le plus besoin de maîtrise de soi.

- Y a-t-il quelqu'un que vous admirez ?

Joe Ross : J'ai eu deux mentors. L'un d'eux était mon grand-oncle. Il était catégorique sur l'autodiscipline et la maîtrise de soi, et il m'a appris à développer mon propre style de négociation - ancré dans les lois du marché telles qu'il les percevait à l'époque où j'étais avec lui. Il m'a également appris à être flexible et prêt et à m'adapter aux réalités du marché. Et son meilleur conseil ? "Cherchez toujours des moyens de ne pas perdre d'argent ; les gains peuvent s'autogérer."

Mon deuxième mentor a été le livre des Proverbes de Salomon, qui fait partie de la Bible. À l'aide de ce livre, j'ai appris à penser de la bonne manière et à rechercher la sagesse.

- Quelle autre profession auriez-vous choisie si vous n'aviez jamais entendu parler du trading ?

Joe Ross : Cela aurait été quelque chose en rapport avec l'entraînement physique, la nutrition et la santé. J'ai fait du bodybuilding et de l'haltérophilie à l'adolescence et j'ai également remporté plusieurs compétitions d'haltérophilie. À l'époque, j'étais généralement quelqu'un qui aimait les sports en rapport avec le corps. J'ai donc passé des années à en apprendre le plus possible sur le corps humain. À 13 ans, je pouvais nommer tous les muscles, et j’ai même appris le massage médical pendant mon adolescence. À un moment donné, j'ai étudié la kinésiologie appliquée et j'ai dirigé une clinique gratuite pour tous ceux qui n'avaient pas les moyens de s'offrir des soins professionnels.

- Avez-vous une autre grande passion que le trading ?

Joe Ross : Oui. Je crois au pouvoir de guérison de Dieu. J'ai passé sept ans dans des salles de guérison où les gens sont guéris par la prière. J'ai personnellement vécu de nombreuses guérisons surnaturelles, dont la mienne en 1987. Je ne suis pas une personne religieuse dans le sens où je n'appartiens à une aucune confession particulière, mais j'ai une relation personnelle avec Dieu. Il est toujours présent dans ma vie et dans mon trading. Toute la sagesse dont je dispose, je la dois à la lecture de la Bible.