Vous êtes ici

Filtrer les signaux de trading

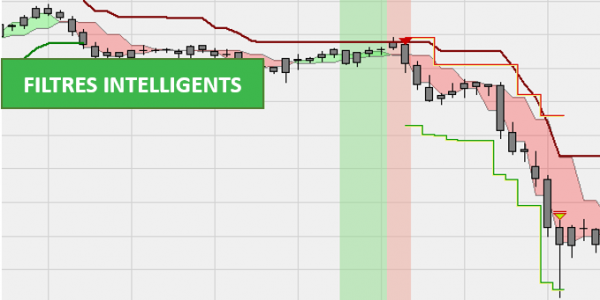

Rentabilité accrue grâce à des filtres intelligents à l'entrée de position. Cet article traite de l'entrée en position et en particulier des différentes techniques de filtrage pour éviter les faux signaux. Tout d'abord, nous aborderons quelques notions de base sur les techniques d'entrée. Ensuite, nous examinerons les différentes possibilités de filtrage de la plateforme de trading NanoTrader.

PRINCIPES DE BASE SUR L’ENTREE EN POSITION

Lors de l'entrée sur le marché, il s'agit toujours de trouver un ensemble de règles qui permettent d’interpréter au mieux le mouvement du marché que l’on souhaite trader. Il convient de faire la distinction entre les configurations qui suivent la tendance et celles qui identifient les points de retournement dans une tendance pour trader les mouvements de correction (stratégies dites de swing). L’utilisation d’un croisement de deux moyennes mobiles telles que MACD est un exemple d’une approche classique de suivi de tendance. Un croisement des deux lignes de bas en haut donne un signal d'achat et, inversement, le croisement de haut en bas donne un signal de vente. Dans ce cas, l'intersection n'est réellement terminée qu'une fois que la période en question dans le graphique est terminée. Cela signifie que la saisie au plus tôt n'est possible qu'au cours de clôture de la période de signalisation. Malheureusement, la plupart du temps, vous négociez joyeusement dès que la configuration définie est apparue.

Cette seule action de n'importe quelle méthode d'entrée conduit généralement à de fréquents faux signaux.

C'est là que nous commençons par ajouter des conditions de filtrage supplémentaires. L'objectif est de réduire le nombre de faux signaux et par la même occasion le nombre total de transactions (pertes potentielles dues aux commissions !). Ceci peut être réalisé par les mesures suivantes :

- Ajout de conditions supplémentaires dans la configuration

- Définition d'une condition d'entrée supplémentaire (entrée)

- Conditions de filtrage supplémentaires à l'aide d'indicateurs, de périodes de temps et/ou d'agrégations

CONDITIONS D'INSTALLATION SUPPLÉMENTAIRES

Bien sûr, le nombre de faux signaux ou le nombre de transactions qui atteignent le seuil de rentabilité (ici, les coûts de la transaction sont généralement inclus dans le calcul) peut être réduit en ajoutant une autre configuration.

Cela soulève immédiatement la question de savoir comment les règles individuelles peuvent être combinées de manière significative. La combinaison ET/OU pure est généralement trop rigide pour obtenir des solutions satisfaisantes. De plus, on se rend compte très vite que les différents éléments de la configuration pour l’entrée en position se contredisent les uns les autres.

Si la règle A donne un signal d'achat et la règle B un signal de vente, est-ce neutre ou faut-il accorder plus d'importance au signal d'achat qu'au signal de vente ?

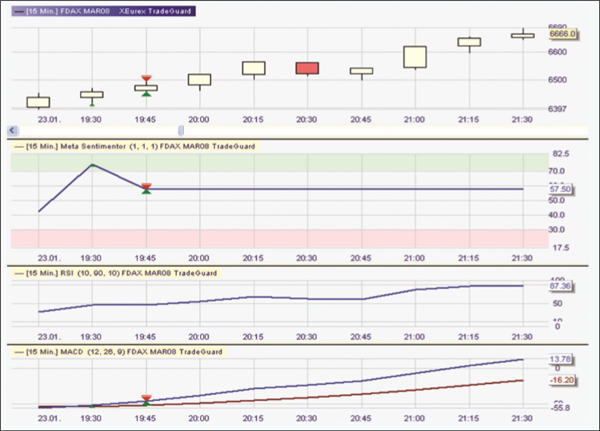

Afin de résoudre ce problème tout en conservant la plus grande flexibilité possible, nous avons adopté une approche complètement différente lors du développement de notre produit logiciel "Dynamite Sentimentor" : Afin de pouvoir interpréter avec précision un événement de prix, nous lui attribuons une valeur de sentiment comprise entre 0 et 100, la valeur 50 représentant une position totalement neutre. 100 est donc un signal d'achat et 0 un signal de vente.

Cette approche permet d'interpréter de la même manière n'importe quel indicateur, n'importe quel modèle, même les événements fondamentaux comme les nouvelles, etc. De cette façon, il est maintenant possible de combiner ces valeurs en un seul indicateur sous forme pondérée, ce que nous appelons le Meta Sentimentor.

La figure 1 montre un exemple d'un Meta Sentimentor avec un RSI et un MACD comme déclencheur de signal dans un graphique du future DAX.

DÉFINITION D'UNE CONDITION SUPPLÉMENTAIRE (Entrée)

Une autre question cruciale, après la réponse à la question de la direction du trade potentiel par le biais de l'installation, est de savoir transformer un signal en ordre. Ici, il est clair que tout dépend de l'unité de temps sélectionnée dans le graphique. Comme nous l'avons déjà mentionné, un événement interprétable n'est complet que lorsque la période observée (bougie ou point de données dans le graphique) est terminée. Si, par exemple, j'ai un graphique de 10 minutes, je reçois un point de données toutes les dix minutes sous la forme d'une bougie avec des informations sur les cours haut, bas, d'ouverture et de fermeture des dix dernières minutes et un point de données dans l'indicateur même. Ainsi, les signaux de la configuration peuvent être exécutés au cours de clôture de la bougie durant laquelle se produit le signal ou au cours d'ouverture de la bougie suivante. Dans les marchés d'aujourd'hui, volatils et en évolution rapide, les règles de trading ne suffisent pas à elles seules à assurer le succès. Cependant l’ajout de filtres supplémentaires permet de filtrer les faux signaux. En voici quelques exemples :

- Entrée uniquement au plus haut ou au plus bas des x dernières périodes.

- Entrée uniquement lorsque le cours de clôture de la barre suivante est supérieur ou inférieur au cours d'ouverture.

- Entrée uniquement si le haut/bas de la barre suivante est inférieur/supérieur au haut/bas de la barre du signal et si le cours de clôture est supérieur/inférieur au cours d'ouverture.

Il y a beaucoup de combinaisons possibles, donc il n'y a pas de limites à votre imagination. Néanmoins, il y a deux choses auxquelles il faut faire attention. Tout d'abord, la condition de filtrage doit confirmer la direction du signal d'origine et vous devez vous assurer que vous ne filtrez pas les mouvements supprimant ainsi toute rentabilité du système de trading. La figure 2 montre un signal d'achat (petite flèche verte), qui n'est tradé que lorsque le sommet de la bougie suivante est supérieur ou égal au sommet de la bougie du signal (grande flèche verte).

Figure 2 : Un exemple pour la confirmation à la barre suivante par un croisement au-dessus du haut de la bougie de signal.

FILTRE D’INDICATEURS, DE PÉRIODES DE TEMPS ET/OU D'AGRÉGATIONS

Les indicateurs peuvent être intégré au Meta Sentimentor en tant que déclencheurs de signaux, mais ils peuvent également être définis comme un filtres dans le Meta Sentimentor. Cet indicateur ne génère donc pas de signaux d'achat ou de vente, mais filtre les signaux pour n'autoriser que les signaux qui correspondent à la direction indiquée par l'indicateur. Ceci est particulièrement utile dans un système suivant la tendance principale. A titre d'exemple, prenons le future DAX, qui est récemment devenu très volatil en intra journalier. De simples approches de break-out peuvent également s’avérer rentables lorsque la volatilité est élevée. Cette approche tendancielle nécessite, comme son nom l'indique, des mouvements de forte tendance. Pour identifier les phases rentables pour cette approche de trading, vous auriez besoin d'un indicateur capable de mesurer la force de la tendance. Un indicateur, pour ainsi dire, qui est inséré dans la stratégie comme un filtre afin de permettre aux signaux générés dans le sens du break-out dans les phases à forte tendance, mais de les supprimer dans les mouvements oscillatoires latéraux.

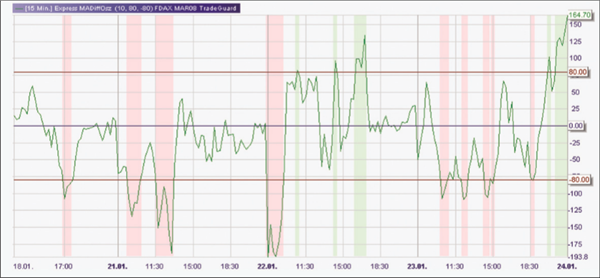

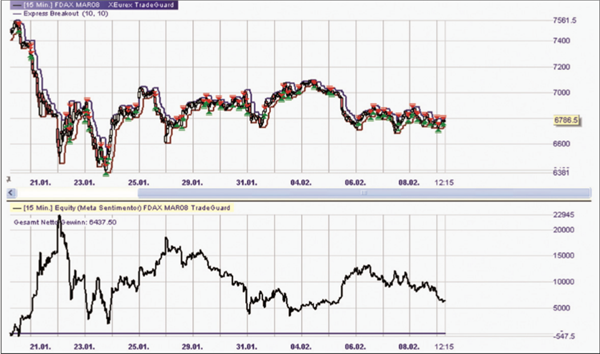

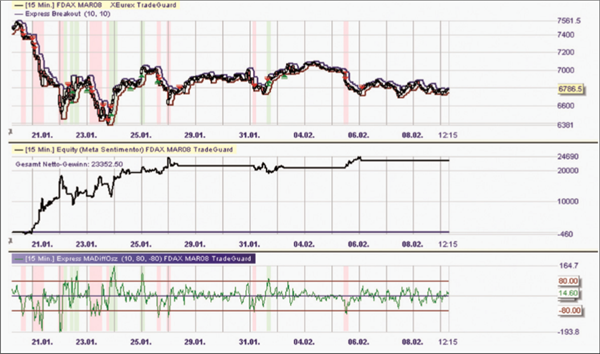

Un indicateur de type oscillateur convient tout à fait pour cela. Dans notre exemple, j'ai programmé un indicateur à l'aide du langage Express développé par DySen, qui calcule la distance entre le cours de clôture et une moyenne mobile (MA) sur les cours de clôture. Donc Close-MA10. Pour le graphique du future DAX en UT 15 minutes, j'ai choisi une Moyenne Mobile rapide de dix périodes (= 150 minutes) afin que le temps de réaction ne soit pas trop lent. Pour déclencher le signal, les cours haut et bas des dix dernières périodes sont également dessinés comme une bande autour des bougies de 15 minutes dans le graphique. Si le cours de clôture d'une bougie de 15 minutes est supérieur ou inférieur au plus haut ou au plus bas des dix dernières périodes, le trade se fait dans le sens du break-out, c'est-à-dire au-dessus du plus haut ou du plus bas des dix dernières périodes. La figure 3 montre le résultat de la forte phase baissière du 18 au 24 janvier avec deux transactions très rentables. Toutefois, la plupart des gains obtenus devront être abandonnés à partir du 22 janvier en raison de l'affaiblissement de la tendance. Cela ressort très clairement de la courbe de performance en dessous du graphique.

Figure 3 : Un système de break-out simple sur le future DAX en UT 15 minutes est naturellement rentable dans les mouvements de tendance même sans filtre, mais donne de nombreux faux signaux.

Figure 4 : La ligne verte mesure la distance en points absolus entre le cours de clôture et la moyenne mobile en 10 périodes. Si l'indicateur oscille entre la ligne zéro (= point d'intersection avec la moyenne mobile) et +/- 80 points sur le future DAX, aucune tendance n'est identifiée et tous les signaux sont filtrés. Notez également la coloration verte et rouge, qui indique si ce sont les signaux d’achat (vert) ou bien de vente à découvert (rouge) qui son acceptés.

La figure 5 montre clairement qu'à la fin janvier/début février, la volatilité et donc la force de la tendance du Dax sont de nouveau en baisse. Nous faisons appel à notre oscillateur MM pour filtrer les signaux (Fig. 4). En effet, en ajoutant notre filtre, le nombre de faux signaux peut être considérablement réduit, ce qui permet au résultat net, après retrait de cinq euros de commission plus un un tick de slippage par aller-retour, de passer de 6437 à un fabuleux 23 352 euros. Mon facteur de Fröhlich (FF), que j'ai développé, s'est amélioré de 0,48 à 6,13 juste par cette mesure.

Figure 5 : Système de break-out sans filtre en UT 15 minutes du 18.1. au 8.2.2008. La force de tendance est clairement à la baisse après le 25 janvier, ce qui génère de trop nombreuses transactions non rentables.

Figure 6 : En utilisant l'oscillateur MM comme filtre, le nombre de faux signaux est considérablement réduit et le système devient beaucoup plus rentable.

Une autre façon de travailler efficacement avec les filtres est d'ajouter des filtres de temps ou d'agrégation comme règle d'entrée supplémentaire. Comment cela fonctionne est expliqué dans un autre article.

CONCLUSION

Les experts sont toujours d'avis que les règles de sortie sont plus importantes que les règles d'entrée. C'est sans aucun doute la partie la plus importante pour contrôler le développement du compte de trading et le contrôle des risques. Toutefois, il est également vrai qu'une position profitable ne peut être obtenue que par un mouvement de prix aussi important que possible dans la direction du trade. S'il est possible d'augmenter la probabilité du mouvement désiré par une un filtrage des signaux entrée efficace, alors non seulement les faux signaux peuvent être réduits, mais aussi les barrières psychologiques existant dans la mise en œuvre d'un tel système. Si un ensemble de règles fait ses preuves lors d'un test et que sa rentabilité est élevée, il sera plus facile d'ajouter les mécanismes de contrôle nécessaires en complétant les règles de stop et de gestion des capitaux sans influencer négativement le système dans son ensemble.