Vous êtes ici

Comment éviter les erreurs de trading typiques

Le succès de nombreux traders repose sur l'évitement ciblé des erreurs classiques des débutants. Parmi celles-ci, on trouve par exemple la prise de positions trop importantes, l'absence de placement de stops ou le trading contre la tendance. Nous allons maintenant nous pencher plus en détail sur l'erreur de la paralysie analytique.

Trop d'indicateurs

Un trading réussi est impensable sans une analyse approfondie. Il faut des configurations techniquement et/ou fondamentalement cohérentes pour trouver systématiquement des opportunités de trading prometteuses. De nombreux traders utilisent à cet effet une combinaison de plusieurs indicateurs qui doivent se confirmer mutuellement afin d'identifier et de négocier les meilleures configurations.

Il devrait toutefois y avoir une limite supérieure aux instruments d'analyse. En effet, si l'on considère trop d'indicateurs différents, il est finalement difficile de trouver un signal clair. La raison en est que certains instruments d'analyse se contredisent même dans les bonnes configurations et empêchent finalement le trader de prendre une décision claire.

Souvent, la paralysie de l'analyse se développe dans le temps sans que l'on s'en rende compte. Au début, le trader commence son analyse avec quelques indicateurs de base comme la résistance et le support, les moyennes mobiles ou le RSI. Petit à petit, au fil des semaines et des mois, il ajoute de nouveaux éléments qui ont permis d'obtenir un meilleur signal dans certaines configurations. De cette manière, il peut arriver que le graphique soit totalement surchargé.

Trop de minutie

Mais il n'y a pas que le fait de considérer trop d'indicateurs qui pose problème. Une autre cause de la paralysie de l'analyse est un niveau de détail exagéré. C'est par exemple le cas lorsque l'on cherche la confirmation "définitive" d'un signal en zoomant sur des unités de temps de plus en plus petites du graphique. Au lieu de se concentrer sur la big picture et les indicateurs essentiels, le trader se perd ainsi rapidement dans des détails inutiles et aléatoires.

Un bon exemple est la recherche du stop "parfait". Or, on ne le trouvera jamais, quelle que soit la durée de l'analyse. C'est une perte de temps que d'examiner dans chaque cas particulier les raisons pour lesquelles un trade a été mal stoppé avant que le marché n'évolue dans la bonne direction. Il est bien plus important d'appliquer une méthode solide de fixation des stops et de la maintenir de manière cohérente. Ainsi, les aléas positifs et négatifs s'équilibreront au fil du temps.

En fin de compte, la paralysie analytique est une conséquence du perfectionnisme. De nombreuses personnes sont habituées, dans d'autres domaines de la vie professionnelle, à rassembler le plus d'informations possible sur un problème et à parvenir ainsi à la solution idéale. En bourse, cela ne fonctionnera toutefois pas, car chaque transaction comporte un risque résiduel, même avec le meilleur signal. On peut et on va subir des pertes. Personne ne peut avoir toujours raison en bourse. Peu importe la durée et le niveau de détail de l'analyse, il n'y aura jamais de sécurité totale pour un trade. Des analyses trop poussées conduisent plutôt à s'empêtrer dans des contradictions paralysantes.

Le graphique suivant montre un exemple, il est vrai exagéré, de ce que peut être la paralysie de l'analyse dans la pratique. Si vous parsemez le graphique d'innombrables indicateurs, vous ne trouverez pas de meilleures configurations de trading, surtout pas dans une très petite unité de temps. Bien au contraire, cela ne fait que rendre plus difficile la prise de décisions claires.

Source : WH SelfInvest NanoTrader

Qui peut le plus, peut le moins

Au lieu d'être perfectionnistes, les traders doivent avoir confiance en leur méthode. Nous devons être conscients qu'un surplus d'analyses dans le trading peut finalement être un inconvénient. La bourse est un système complexe qui ne peut pas être entièrement expliqué. Il est donc décisif de se fier à un petit nombre d'analyses pertinentes et d'être en mesure de réagir rapidement et de manière cohérente aux nouvelles opportunités.

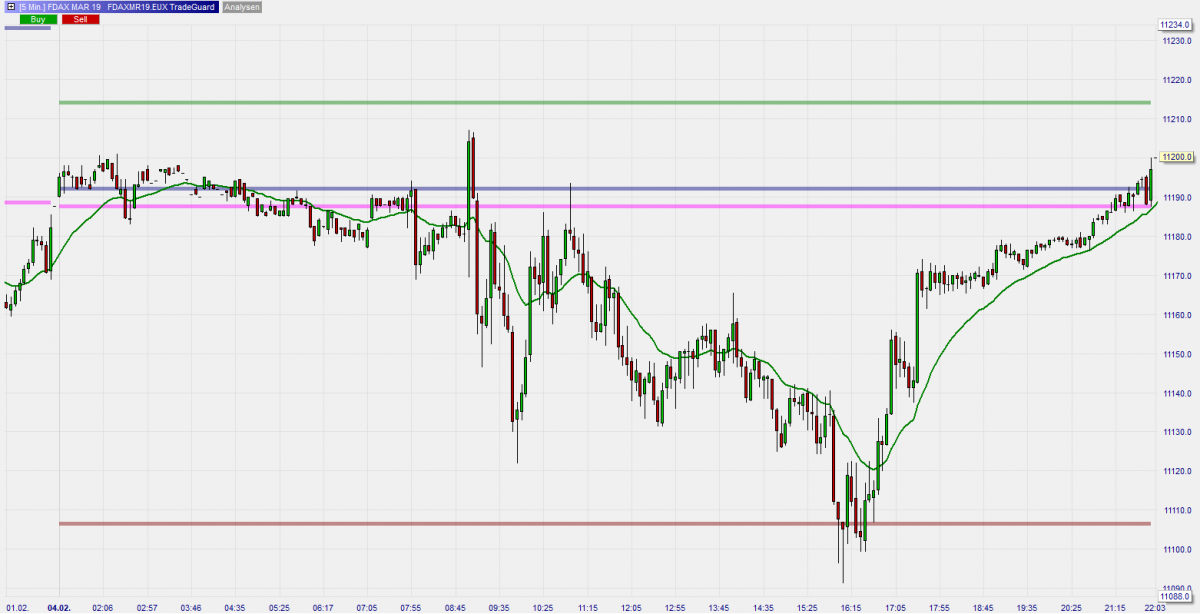

Le graphique suivant montre un graphique de trading possible. Les repères de trading importants de la veille (ouverture, haut, bas, clôture) sont automatiquement inscrits sur le graphique par l'indicateur. Un autre indicateur, ici par exemple une moyenne mobile, est également utilisé. Pour que le graphique reste "propre", il est recommandé d'inscrire manuellement sur le graphique de trading au maximum le prochain support marquant en bas ainsi que la prochaine résistance marquante en haut.

Source : WH SelfInvest NanoTrader