Vous êtes ici

Trader la volatilité de manière intelligente

Les traders ont souvent du mal à définir, mesurer et utiliser la volatilité dans leurs stratégies de trading. Cette section du site web explique comment vous pouvez visualiser et intégrer la volatilité dans vos stratégies de négociation. À titre d'exemple, nous vous présenterons une stratégie de négociation de la volatilité pour l'indice boursier Dow Jones.

Comme toujours, aucune programmation n'est nécessaire dans NanoTrader.

Les exemples de trading présentés dans cette section utilisent des futures. Si vous cherchez un excellent courtier en futures, pensez à WH SelfInvest.

COMMENT NÉGOCIER LA VOLATILITÉ

1. INDICATEURS DE VOLATILITÉ UTILES

Commençons par le commencement. Pour mesurer la volatilité, utilisez l'ATR. C'est l'indicateur de volatilité le plus efficace. ATR signifie "Average True Range". En gros, la volatilité est égale aux fourchettes (ou ranges) de prix sur une journée. La "True Range" prend en compte les différences de prix sur deux jours en sélectionnant la plus grande des trois valeurs suivantes : (1) le range entre les prix haut et bas, (2) le range entre le prix de clôture précédent et le prix haut, et (3) le range entre le prix de clôture précédent et le prix bas. L'ATR est la moyenne du range réel sur une période donnée. Il peut être exprimé en nombre de ticks, de points ou en pourcentage.

Dans la plateforme NanoTrader, il y a différents indicateurs construits à partir de l'ATR. En ce qui me concerne, voici mes indicateurs de volatilité préférés :

a. VOLATILITÉ

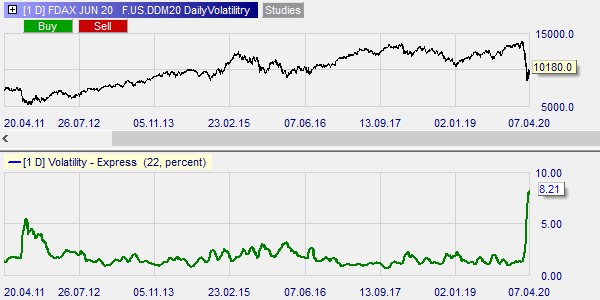

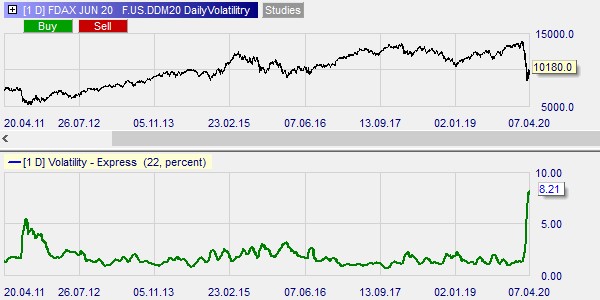

Cet indicateur affiche la courbe ATR en pourcentage sur une période de temps donnée. Dans cet exemple sur un graphique en UT jour sur le future DAX, l'indicateur de volatilité montre la volatilité en pourcentage sur 22 jours (environ 4 semaines).

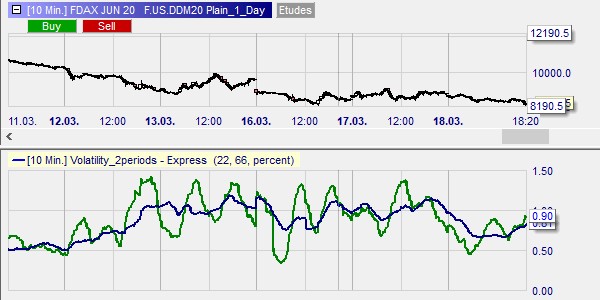

b. VOLATILITY_2PERIODS

Cet indicateur permet de comparer les courbes ATR sur deux périodes différentes. Dans cet exemple sur graphique UT jour sur le future Dax, l'indicateur Volatility_2periods montre une courbe de volatilité verte sur 22 jours et une courbe de volatilité bleue sur 66 jours. Les zones de forte volatilité correspondent aux périodes où la courbe verte est au-dessus de la courbe bleue et vice versa.

c. BLOCKER_VOLATILITY_2PERIODS

Ce bloqueur est une variation de l'indicateur Volatility_2periods. Il est placé dans la section Filtres de la barre de personnalisation. Il vous permet de bloquer des transactions lorsque la volatilité est faible, c'est-à-dire lorsque la courbe de volatilité verte sur 5 périodes est inférieure à la courbe de volatilité bleue sur 10 périodes.

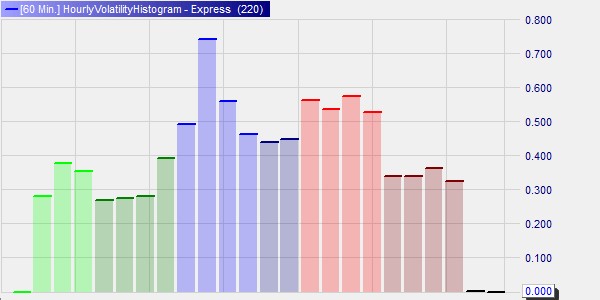

d. HISTOGRAMME DE VOLATILITÉ HORAIRE

Cet indicateur représente la volatilité horaire moyenne du future DAX sur une période de 220 jours. L'échelle verticale représente le pourcentage de volatilité. Les barres commencent de gauche à droite de 0:00 à 23:00 (heure de Luxembourg). Par exemple, les barres bleues représentent la période de 8h00 à 12h00 et les barres rouges de 14h00 à 18h00. Il est utilisé pour rechercher les tranches horaires les plus volatiles.

Dans cet exemple sur le future DAX, nous voyons que l'heure la plus volatile de la journée est de 9 à 10 heures.

En conclusion, ces indicateurs de volatilité sont très utiles car ils permettent aux traders de toujours connaître le niveau actuel de volatilité, en termes absolus mais aussi par rapport à la volatilité historique.

2. REGARDONS L'INDICE DE MARCHÉ DAX

De nombreux traders se souviennent de la volatilité de 2011. Nous étions au milieu de la crise de la dette grecque. Cette année-là, la volatilité quotidienne moyenne du future DAX sur 22 jours a atteint un niveau record de 5,5 %. Pendant environ un mois, le future DAX, qui valait environ 6.000 points, a connu des variations quotidiennes d'environ 330 points, soit 8.250 Euro (remarque : un point sur le future DAX vaut 25 Euro).

Comme on peut le voir sur ce graphique, la volatilité quotidienne moyenne du future DAX sur 22 jours lors du "Corona-crash" a atteint un niveau record de 8,21%, soit des variations quotidiennes d'environ 20.894 Euro. Ce nouveau record de volatilité sur 10 ans bat le précédent record de 50 % !

Cette brusque et forte augmentation de la volatilité appartient déjà au passé et nous évoluons maintenant dans un environnement de volatilité très favorable aux opérations actives à court terme. En effet, après avoir atteint un sommet de 12,5%, la volatilité quotidienne moyenne du future DAX sur 5 jours est tombée à 3,5%. Ce niveau de volatilité est deux fois plus élevé que la volatilité que nous connaissons depuis environ 3 ans.

Grâce à une volatilité élevée, mais pas extrême, les traders à court terme peuvent exploiter les mouvements en day trading avec, par exemple, des stratégies de type Black Candle et, en scalping, avec la stratégie D&D Range Bar Scalping.

3. TRADER LA VOLATILITÉ DE L’INDICE DOW JONES AVEC LES BLACK CANDLES

Maintenant que la volatilité est de retour sur les marchés mondiaux, l'occasion est là d'appliquer l'un des principes fondamentaux du trading, à savoir, celui de négocier dans le sens de la tendance. Nous verrons comment ce principe peut être appliqué au Dow Jones et quelle en est l'efficacité en analysant quelques transactions.

Dans un premier temps, nous choisirons deux outils essentiels pour ce type de stratégie : un signal et un indicateur de tendance. Pour le signal, nous optons pour le signal Black Candle qui est un dérivé du très populaire graphique Heikin Ashi. Pour détecter la tendance, nous nous appuierons sur un indicateur qui n'est pas encore mentionné dans cette section, le Parabolic SAR.

Nous sélectionnons ensuite l'instrument sur lequel nous souhaitons négocier : le future Mini-Dow (note : dont un point représente une valeur de 5 $). Passons maintenant à la mise en œuvre rapide et facile de notre stratégie dans la plateforme NanoTrader. Comme d'habitude, aucune programmation n'est nécessaire dans le NanoTrader.

Déterminer la tendance

Tout d'abord, nous détectons la tendance. Dans un graphique du future Mini Dow en UT jour, nous entrons l'indicateur MetaSentimentor que nous accompagnons de deux Parabolic SAR, le premier comme indicateur et le second comme filtre. Le résultat est une étude que nous appelons MiniDow_1 illustrée ci-dessous.

Mise en place du signal

Ensuite, nous mettons en place le signal. Dans un graphique du future Mini DOW en UT 1 minute, nous entrons les cinq composantes suivantes : (1) L'indicateur Study, qui importe le MetaSentimentor de l'étude MiniDow_1 et donne les périodes de tendances à la hausse et à la baisse. Il s'agit d'un élément structurant de notre stratégie. Seuls les signaux orientés dans le sens de la tendance principale seront exécutés. Les autres signaux seront simplement ignorés. Nous entrons ensuite (2) le signal Black Candles, (3) le STP Black Candles trailing stop, (4) le TGT Black Candles trailing target et (5) un filtre Flat pour fermer toutes les positions à 22h10. Nous ne voulons pas conserver de positions pendant la nuit car nous pratiquons le Day Trading. Comme on peut le voir, le nombre de composants est relativement limité. Cela n'est possible que parce que chacun de ces composants est un élément à forte valeur ajoutée. Il ne reste plus qu'à décider de la période. Nous avons choisi 15:15 - 18:00.

Activation de la stratégie en mode automatique

Notre stratégie est prête à être activée. Nous sélectionnons le mode AutoOrder, qui nous permet d'automatiser systématiquement l'entrée, la gestion et la sortie des positions. C'est-à-dire une automatisation complète de la stratégie. L'ouverture d'une position sera déclenchée par des ordres au prix du marché envoyés par la plateforme NanoTrader lorsque des signaux orientés dans le sens de la tendance apparaissent. Les ordres stop et les ordres limite sont hébergés sur les serveurs du marché. Nous sommes donc en sécurité.

Résultat de la stratégie

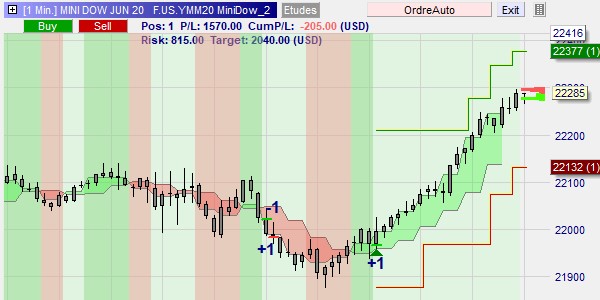

Comme toujours dans le trading, nous perdons et nous gagnons. Dans notre cas, au moment où nous écrivons cet article, la stratégie a une position ouverte gagnante de 1570 dollars qui couvre la perte de 205 dollars concédée précédemment. L'écran de la plateforme NanoTrader apparaît comme suit.

- Les bougies noires sont caractéristiques de la stratégie Black Candle. Elles sont noires parce que notre attention doit se porter sur les bandes rouge et verte.

- Ces bandes représentent le corps des bougies d'agrégation Heikin Ashi 3x.

- Le signal est défini par 2x3=6 bougies de tendance baissière, marquées d'un fond rouge, suivies de 1x3=3 bougies de tendance haussière, marquées d'un fond vert.

- Nous voyons un premier trade perdant ouvert à la ligne verte +1 rapidement fermé à la ligne rouge -1. Heureusement, le stop est judicieusement placé sur le creux précédent, ce qui nous a permis de perdre peu.

- Nous voyons ensuite une deuxième transaction ouverte à la deuxième ligne verte +1.

- Cette position est protégée par un stop suiveur qui est placé sur le plus bas précédent. Le risque est défini par la différence entre le prix d'entrée et le stop initial. Dès que le prix a fermé plus d'une fois le risque, le stop est relevé au niveau du prix d'entrée. On ne peut plus perdre sur la position.

- Ensuite, le prix a entrepris un rallye haussier avec un stop qui a suivi de moitié, réduisant le risque à 815 USD. Dans le même temps, l’objectif s'est éloignée élégamment pour ne pas entraver la hausse du prix. Ces propriétés de suivi intelligent de notre stop et de notre objectif nous permettent, dans de nombreuses situations, d'augmenter le profit par transaction.

- À ce stade, nous gagnons 1 570 USD avec une perte de 205 USD. Si nous ne faisons plus de transactions, nous sommes sûrs de finir la journée avec un profit d'au moins 610 USD (815 - 205). D'autre part, nous ne pouvons pas connaître le profit maximum car selon les circonstances, la position pourrait gagner plus sans être clôturée, ce qui est l'un des grands avantages de cette stratégie !

En conclusion, voici une stratégie idéale pour le day trading dans l'environnement volatil que nous connaissons actuellement.