Vous êtes ici

Négocier avec les barres de range

Le prix et sa représentation constituent la base de l'analyse technique, c'est pourquoi elle est également appelée analyse visuelle. Il existe plusieurs alternatives pour afficher l'évolution du prix d'un instrument financier. Dans la plupart des cas, le mouvement des prix est enregistré dans une unité de temps défini (par exemple 60 minutes, 1 jour, ...) et ensuite affiché dans le graphique sous une forme spécifique, comme, par exemple une barre ou un chandelier.

Comment utiliser les barres de range de manière optimale

Comment les graphiques s'adaptent à la volatilité

Un grand nombre de ces éléments individuels sont combinés dans un graphique prix/temps et donnent lieu aux graphiques de prix qui nous sont si familiers. D'autres formes de représentation permettent d’agréger les prix (par exemple, un graphique en 100 tick) ou le volume des transactions dans un seul élément graphique.

Un autre concept qui a reçu peu d'attention jusqu'à présent est l'agrégation des prix qui se trouvent dans un range. L'évolution des prix est le facteur décisif pour donner à une transaction la chance de devenir rentable. Ce n'est que lorsque les prix bougent qu'il est possible de réaliser des bénéfices (en dehors des stratégies sur options avec un thêta positif). C'est pourquoi il semble judicieux de créer des graphiques basés sur l'évolution des prix, car c'est le seul critère qui permet de mesurer le succès en négociation et c'est donc le facteur décisif pour chaque trader.

Ce concept consistant à résumer une certaine plage de fluctuation des prix dans une barre a été développé en 1995 par le trader brésilien Vincente M. Nicollelis Jr. La façon dont ces graphiques sont créés et les avantages et changements qui en résultent pour le trader sont expliqués ci-dessous.

1. Construction des barres de range

Le trader brésilien Vincente M. Nicollels Jr a passé plus de dix ans comme courtier et trader à Sao Paolo. Ces marchés étaient caractérisés par de fortes fluctuations de la volatilité. Pour faire face à cet environnement boursier, il a estimé que la seule approche prometteuse consistait à éliminer le facteur "temps" de ses graphiques et à se concentrer uniquement sur le prix. Cela a conduit à la présentation des tendances des prix sous forme de "barres de range".

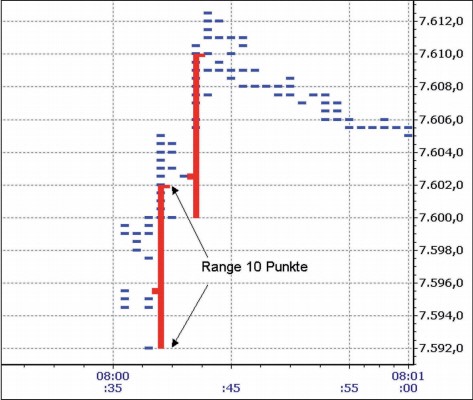

Avec les barres de range, tous les ticks qui se trouvent dans un certain range sont combinés dans un élément graphique (par exemple, une barre). En prenant l'exemple du future Dax (31 août 2007, future Dax septembre 07), ce range est fixé à 10 points, par exemple. Tous les ticks entrant les uns après les autres sont ensuite combinés dans la même barre jusqu'à ce que la différence entre le tick le plus bas et le tick le plus haut soit de 10 points. Dès que ce range de 10 points est dépassée, une nouvelle barre est tracée. Il importe peu que ce range de 10 points soit dépassée dans la minute, dans l'heure ou même dans la journée. Le temps ne joue pas de rôle.

Figure 1. Construction de barres de range sur le future Dax. Les données en ticks sont combinées dans une même barre jusqu'à ce que le range défini de 10 points soit dépassé.

2. Caractéristiques des barres de range

Cette méthodologie confère aux graphiques en barres des caractéristiques très spécifiques. Ainsi, le facteur décisif pour générer de nouvelles barres n'est plus le temps, mais le mouvement des prix. De ce fait, le nombre de barres dessinées dans le graphique en barres de range est plus élevé dans les phases de volatilité du marché que dans les phases de stagnation où la fluctuation des prix est faible.

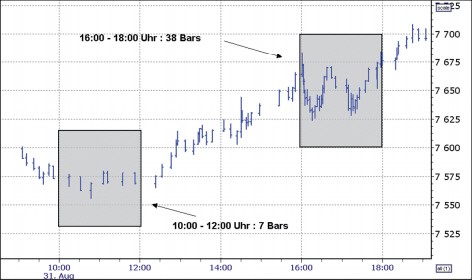

Cela apparaît clairement dans le graphique du future Dax du 31.8.2007. Entre 10 h et 12 h, les prix ont évolué dans un range étroit entre 7555,50 et 7579,50. Pendant cette période, seules sept barres ont été générés dans le graphique en barres de range. Le même jour, entre 16 et 18 heures, 38 barres se sont formées dans le graphique en raison de la hausse de la volatilité sur le Dax.

Dans la représentation de la figure 2, l'axe des abscisses du graphique est affiché avec des intervalles de temps continus, comme c'est habituellement le cas pour les graphiques basés sur le temps. Étant donné que le nombre de barres varie dans un intervalle de temps donné, les distances entre les barres individuelles ne sont pas les mêmes. C'est pourquoi l'axe des abscisses des graphiques en barres de range n'est pas affiché comme un axe temporel avec des intervalles continus (les marqueurs temporels ne servent que d'information), mais la dimension temporelle est omise et le graphique est déterminé par le nombre de barres et donc par le mouvement des marchés.

Figure 2. Au cours d’une période de deux heures, un nombre différent de barres a été généré dans le graphique en barres de range.

3. Comparaison

Le nombre de barres dans un graphique basé sur le temps est déterminé par l'unité de temps. Plus l'unité de temps sélectionné est courte (par exemple, 5 minutes), plus le nombre de barres générées dans une période de temps (par exemple, un jour de bourse) est élevé. Dans le cas des graphiques en barres de range, la taille de la barre est déterminée par la taille du range (par exemple, 10 points). Plus le range est réduit, plus le nombre de barres générées est important.

Pour pouvoir comparer les graphiques basés sur le temps et les graphiques en barres de range, le nombre de barres générées doit être approximativement le même pour les deux graphiques sur la période étudiée. Les graphiques ne diffèrent alors que par la distribution du même nombre de barres dans la période d'observation. Cela permet d'éviter, par exemple, qu'un graphique en barres de range à haute fréquence ne soit comparé à un graphique basé sur une grande unité temps.

Figure 3. Le future Dax dans un graphique en barres de range. Si les intervalles entre les barres individuelles sont dessinés avec la même taille, le graphique semble plus "ordonné". Cela signifie que les intervalles de temps entre les différentes barres ne sont plus de la même taille.

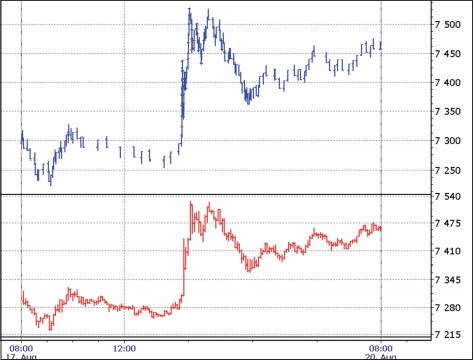

3.1. Discrétionnaire

Le trading discrétionnaire se base notamment sur l'interprétation de modèles de prix et d'indicateurs. Dans cette forme de négociation ou d'analyse, les différences sont illustrées à travers l'exemple de la cotation du future Dax (contrat de septembre 2007), le 17 août. La figure 4 montre un graphique en UT 5 minutes et un graphique en barres de range de 18 points (en bleu). Le nombre de barres est presque identique. Le graphique en UT 5 minutes génère 168 barres, le graphique en barres de range 162 barres.

Ce jour-là, la volatilité a fait un bond considérable à la mi-journée, entraînant le future Dax dans un fort mouvement haussier. Dans la figure 4, vous pouvez d'abord voir que seules quelques barres ont été générées dans le graphique en barres de range (graphique du haut) avant ce mouvement à la hausse.

Figure 4. Comparaison entre le graphique en barres de range et le graphique en unités de 5 minutes. La comparaison de l'évolution du prix du future Dax le même jour montre une répartition différente des barres sur l'axe du temps.

Les caractéristiques spécifiques des graphiques en barres de range influent également sur les approches de trading systématique. Dans les phases de marché calme avec une faible fluctuation des prix, moins de barres sont générées et, par conséquent, les systèmes de négociation agissent moins fréquemment, car moins de nouvelles informations sur les prix agrégées dans les barres entrent dans l'algorithme du système de négociation. Si la largeur de fluctuation du marché augmente, plus de barres sont formées et il y a plus de nouvelles impulsions d'information pour le système de trading et la probabilité augmente que de nouvelles transactions soient générées.

3.2 Systématique

Les approches de trading systématique sont basées sur des règles ou des algorithmes clairement définis qui prennent des décisions de trading indépendantes. Les caractéristiques spécifiques des graphiques en barres de range influent également sur les approches de trading systématique. Dans les phases de marché calme avec une faible fluctuation des prix, moins de barres sont générées et, par conséquent, les systèmes de négociation agissent moins fréquemment, car moins de nouvelles informations sur les prix agrégées dans les barres entrent dans l'algorithme du système de négociation. Si l'amplitude de fluctuation du marché augmente, plus de barres sont formées et il y a plus de nouvelles impulsions d'information pour le système de trading et la probabilité augmente que de nouvelles transactions soient générées.

A lire également

"Si un trader est motivé par l'argent, il n'a pas la bonne motivation. Un trader qui réussit vraiment doit être impliqué dans le trade, l'argent n'est qu'une considération secondaire... La principale motivation n'est pas dans l'apparence du succès. C'est généralement le résultat secondaire - en d'autres termes, "le jeu est la seule chose qui importe"."

- Trader Bill Lipschutz